Крышу снесло, потолок течет: что стоит за нефтяными ограничениями России?

16:09 10.12.2022 (обновлено: 16:10 10.12.2022)

© Sputnik / Максим Богодвид

/ Подписаться

Потолок возможностей и эмбарго на здравый смысл – разбор ограничений Запада, с 5-го декабря введенных в отношении российской нефти

С 5-го декабря частичное эмбарго Европейского союза на российскую нефть и потолок цен на нее же вступили в силу. Отныне страны ЕС перестают покупать у России "черное золото", а коллективный Запад запрещает своим компаниям осуществлять его морскую перевозку в третьи страны, а также страховать, предоставлять финансовые и другие услуги по транспортировке ресурса в том случае, если его стоимость в контракте будет превышать $60 за баррель.

Ответа России на явно нерыночные действия стран развитого капитализма, считающих себя учителями для всего мира по предмету "рыночная экономика и принципы свободы торговли", пока не последовало. Решение еще готовится, однако из заявлений первых лиц уже сейчас понятно, что никакие "потолки" Россией признаваться не будут, а страны, присоединившиеся к данной инициативе, просто-напросто не увидят российской нефти.

В абсолютно новом нефтяном миропорядке, подноготной "потолка цен" и перспективах ближайшего будущего "черно-золотого" рынка разбирался Sputnik.

Кратко о главном

Страны Евросоюза более не смогут импортировать российскую нефть (а с 5 февраля еще и нефтепродукты) морским путем. Ранее – в марте – аналогичные ограничения в отношении России ввели США, Канада и Великобритания.

Исключения в европейском эмбарго предусмотрены для Болгарии, которая сможет до конца 2024-го года закупать "черное золото" и продукты его переработки из РФ по морю, а также для Хорватии, которой позволили до конца 2023-го года посредством морского транспорта приобретать вакуумный газойль.

Также исключения предусмотрены для Венгрии, Чехии и Словакии, которые могут продолжать импортировать российские нефть и нефтепродукты по нефтепроводу "Дружба". Или же морским путем, если поставки по "Дружбе" прервутся по независящим от них причинам.

Одновременно с эмбарго ЕС более широким составом государств (ЕС, Норвегия, Австралия и страны G7 – США, Германия, Великобритания, Франция, Италия, Япония и Канада) вводится так называемый нефтяной потолок.

Важно понимать, что он вводится не вместо эмбарго, а вместе с эмбарго. Эмбарго распространяется на страны ЕС, тогда как потолок цен – в отношении третьих стран.

При этом Японии, поддержавшей введение потолка цен, сделали исключение: до 5 июня 2023 года она может продолжать импортировать нефть с проекта "Сахалин-2" по рыночным ценам.

Работа над ошибками

С марта по июнь "коллективный Запад" договаривался о введении нефтяного эмбарго, тогда как о потолке цен тогда еще никто не заикался.

Данная идея возникла немногим позже как некий пластырь, который должен заклеить все трещины необдуманного решения о введении эмбарго с не просчитанными рисками.

То есть, об эмбарго Запад договорился, о соответствующем решении во всеуслышание заявил, но только потом осознал, что страны Ближнего Востока, нефтью которых на Западе планировали заместить российские поставки, не имеют технической возможности для оправдания европейских надежд.

В частности, именно с таким ответом и столкнулся президент США Джо Байден во время своего июльского турне по ближневосточным странам-экспортерам нефти – свободных мощностей для увеличения добычи нефти просто нет.

Соответственно, к Западу пришло понимание, что эмбарго в декабре они введут, российская нефть Европу покинет, но сырья из альтернативных источников на их рынке не прибавится, может возникнуть определенный дефицит "черного золота" и цены на него поползут вверх.

А параллельно этому процессу в России начала восстанавливаться ранее падавшая добыча нефти, тогда как российский экспорт все больше переориентировался на другие рынки – в частности, в Азию.

По данным ценового агентства Argus, в январе (до начала СВО на Украине) Евросоюз занимал долю в 85 процентов от общего объема морских поставок российской нефти. Однако к сентябрю его доля снизилась до 24 процентов. Снизилась она за счет роста доли Индии (с нуля до чуть более 40 процентов к сентябрю) и Турции (с 5 до 21 процента). Китай же – главный покупатель российской нефти последних лет – за первые девять месяцев этого года закупил почти 72 миллиона тонн против 65,7 миллиона тонн годом ранее.

В течение лета трем вышеперечисленным странам удалось нарастить экспорт российский сырой нефти на 1,2 миллиона баррелей в сутки, почти что компенсировав сокращение поставок из РФ в Европу.

Также на фоне сокращения поставок в Европу российские нефтекомпании вновь стали поставлять "черное золото" в новые для себя страны и на рынки, которые покинули несколько лет назад: в Египет, ОАЭ, на Кубу и Шри-Ланку.

Однако к дате начала действия европейского эмбарго, по словам заместителя генерального директора Института национальной энергетики Александра Фролова, России осталось перенаправить с европейского направления на альтернативные рынки еще 1,1 миллиона баррелей в сутки.

"Если мы возьмем итоги 2021-го года, то мы увидим, что на долю Европы приходилось порядка 47 процентов нашего экспорта нефти (для сравнения, в 2012 году доля ЕС в российском экспорте нефти достигала 67 процентов, - Sputnik). Но эта доля сократилась раза в два в течение 2022-го года, и выросла доля Азии в структуре продаж у подавляющего большинства российских компаний, - говорит эксперт. - Поставки в европейские страны, которых касается введенное эмбарго, составляли примерно 1,1 миллиона баррелей в сутки, которые надо где-то пристроить. Оставшиеся объемы уже переориентированы на другие рынки".

А как со ссылкой на авторитетное международное аналитическое агентство Kpler сообщает Bloomberg, предстоящей зимой Индонезия, Пакистан, Бразилия, ЮАР, Шри-Ланка и ряд стран Ближнего Востока могут вместе закупать у России до 1 млн баррелей сырой нефти в сутки.

"Соблазн для ближневосточных государств заключается в том, чтобы, получая до 500 тыс. баррелей российской Urals в день, направлять ее на свои нефтеперерабатывающие заводы, а собственным маркам – таким, как Arab Light – позволить свободно уходить на экспорт в Азию", - отмечается в сообщении.

Резюмируя, как-то все пошло не по западному плану. И вот тогда в качестве решения появившейся неожиданно для Запада проблемы, заключающейся в ограничении российских доходов и нанесении сокрушительного удара по российской экономике, и был выдуман потолок цен.

В поисках подвоха

Казалось бы, зачем Западу нужно разрешать России продавать свою нефть третьим странам, да еще и потолок устанавливать на уровне $60 за баррель?

Ни $30, как требовали Польша и страны Балтии, ни $40, как ранее прогнозировали авторитетные западные СМИ (Bloomberg, Reuters и др.), а $60, что примерно соответствует текущей средней цене баррели нефти марки Urals ($66,47 в ноябре по данным Минфина РФ, - Sputnik).

Ответ простой: чтобы не создавать дефицит нефти. Ведь Россия является одним из главных игроков на нефтяном рынке – ее доля в мировом экспорте "черного золота" составляет порядка 10-11 процентов, что ставит страну на второе место среди крупнейших поставщиков данного ресурса на планете (следом за Саудовской Аравией).

Следующий вопрос, который встал перед Западом после осознания данного факта, заключался в том, как заставить Россию согласиться на придуманный ими ультиматум. И тут ответ тоже оказался крайне прост: предложить России выгодные (на первый взгляд) условия, заинтересовать Москву.

Возможность продавать баррель почти по рыночной цене и разрешение на пользование услугами западных компаний, которые занимают порядка 90 процентов рынка морских перевозок (речь идет не только о транспортировке, но и о страховании, техобслуживании, финансировании и пр. – обо всем комплексе услуг) – это действительно звучит заманчиво.

В таком случае не нужно будет тратиться на покупку танкеров для перевозки нефти или на производство собственных, не нужно будет создавать собственные страховые компании и вкладывать в это безумные деньги. Достаточно просто согласиться продавать нефть практически по рыночным ценам, и вперед: наращивай добычу, пользуйся недорогими и надежными услугами западных компаний, увеличивай доходы за счет увеличения экспортных объемов.

Напомним, сегодня Россия добывает 9,9 миллиона баррелей сырой нефти в сутки. В то же время, согласно квотам ОПЕК+, РФ может нарастить добычу до 10,5 миллиона баррелей.

Очень грубый расчет для наглядного объяснения такой "завлекаловки": сегодня Россия экспортирует примерно 5 миллионов баррелей в сутки и ежесуточная выручка при рыночной цене в $66,47 за баррель составляет $332,35 миллиона. Если же Россия соглашается на потолок цен и начинает продавать свою нефть по $60 за баррель, то получает отличную возможность нарастить добычу в рамках соглашения ОПЕК+ примерно на 600 тысяч баррелей в сутки и, используя всю западную морскую инфраструктуру, без каких-либо ограничений начинает продавать свое сырье третьим странам. Тогда при продаже уже 5,6 миллиона баррелей в сутки по цене в $60 ежесуточная выручка составит $336 миллионов.

Получается, немного даже выгоднее с этим самым потолком цен? За месяц разница составит практически $110 миллионов в пользу торговли по "потолочной схеме", а за год - $1,33 миллиарда!

То есть, теряя определенные деньги на продаже каждого барреля, Россия все равно вроде как будет оставаться в выигрыше, зарабатывая в итоговом счете больше за счет роста объемов экспорта. Звучит действительно выгодно, но, как и говорилось ранее, только на первый взгляд.

Все дело в том, что выгода эта будет краткосрочной.

Увеличение объемов нефти на рынке (за счет которого России предлагается больше зарабатывать, продавая каждый баррель дешевле) приведет к росту предложения и, естественно, к снижению стоимости "черного золота".

Первый очевидный минус, вытекающий из вышесказанного – как только цена на нефть снизится, следом за ней вниз рухнет и потолок для России. Было $60 за баррель, а станет, например, $50. А потом – еще меньше.

И чтобы продолжать зарабатывать – России придется еще больше наращивать добычу (сверх квоты, установленной ОПЕК+), вываливать на рынок еще больше объемов нефти, увеличивая и так высокий спрос и еще больше снижая стоимость нефти. Получается замкнутый круг.

Из этого вытекает второй очевидный минус – появление разногласий внутри ОПЕК+. Если Россия, чтобы в рамках потолка цен продолжать зарабатывать хоть какие-то деньги, будет увеличивать добычу сверх квоты, установленной и согласованной картелем, то этот самый картель может очень быстро развалиться.

Важно напомнить, что сейчас весь картель выступает в качестве некоего единого кулака. Страны-участницы ОПЕК не стали наращивать добычу по просьбе Запада, не стали замещать российские объемы, тем самым фактически дав оптимистичный прогноз в отношении российских перспектив в следующем году достаточно быстро восстановить свои добычу и экспорт.

Ну а в качестве вишенки на торте для Запада в случае согласия РФ с потолком цен на нефть станет отказ России от создания собственной экосистемы морских перевозок вместе с дружественными странами. Запад этому, конечно же, будет очень рад. Также, как и разногласиям внутри ОПЕК+, которые могут привести к развалу картеля и началу ценовой войны. Также, как и подрыву отношений России с дружественными странами. Также, как и снижению цен на нефть, выпадению значительной части нефтегазовых доходов из российского бюджета и отсутствию дефицита "черного золота" на рынке.

Остается лишь плевать в потолок

Россия сегодня по разным оценкам занимает долю порядка 15 процентов в мировой транспортировке нефти по морю. При таком высоком уровне присутствия на данном рынке РФ по большей части пользовалась морской инфраструктурой западных компаний.

Происходящее сегодня – как бы заезжено это не звучало – является временем возможностей.

В России финансируются различные программы развития отечественного судостроения, начали реализовываться соответствующие проекты. Как пример – судостроительный комплекс "Звезда" в Приморском крае, занимающийся строительством в том числе и танкерного флота.

Параллельно этому Россия наращивает так называемый "теневой флот". Об этом сообщает издание Financial Times со ссылкой на судоходного брокера Braemar. В этом году Россия увеличила свой танкерный флот более чем на 100 кораблей посредством покупки или привлечения судов, ранее обслуживавших также находящихся под санкциями Иран и Венесуэлу.

Таким образом, отмечается в сообщении, РФ сможет без привлечения западных судоходных компаний поставлять нефть на новые рынки сбыта – в Китай, Турцию, Индию и другие.

Схожая история и с морским страхованием – не так давно была создана "Российская национальная перестраховочная компания" (РПНК), принадлежащая Банку России. Ее объявленный уставный капитал, кстати, достаточно высок. Официально это 750 млрд руб. ($12 млрд), однако на самом деле он практически безлимитный, заявил ранее заместитель министра транспорта РФ Александр Пошивай.

По его словам, Турция признает российские страховки, обеспечивающие морские грузоперевозки. Индия и Китай – по большей части тоже, но пока еще не все. "Проработать вопрос [признания российских страховок] предстоит со всем миром", - заявил Александр Пошивай.

Все это – своего рода импортозамещение, создание собственной инфраструктуры морских перевозок. Инфраструктуры, независимой от Запада, ставшего практически монополистом на данном рынке.

Будут и трудности

В случае отказа России от принятия потолка цен добыча сырой нефти в РФ в начале следующего года, вероятнее всего, сократится.

Ожидать этого следует в конце января-начале февраля, поскольку до 19 января европейским потребителям разрешена отгрузка нефти из России, купленной до 5 декабря – до вступления эмбарго в силу.

В бюджет на 2023-й год Минфин РФ заложил сокращение добычи нефти на пять процентов (с 515 миллионов тонн в 2022-м году до 490 миллионов тонн в 2023-м). При этом по ее экспорту планируется рост – с 243 до 250 миллионов тонн.

По словам Александра Фролова, добыча нефти в России может сократиться на 3-7%, или на 300-700 тыс. баррелей в сутки.

"Наименее вероятный вариант – это 7 процентов, - отмечает эксперт. – Но мы должны быть готовы к тому, что влияние будет значимым. При этом следует понимать, что это влияние может взяться только по одной причине: если Россия и ее дружественные страны не смогут обеспечить необходимые мощности для перевозки российской нефти, а потом и нефтепродуктов на альтернативные рынки".

Таким образом, теоретически добыча нефти может снизиться с сегодняшних 9,9 миллиона баррелей в сутки до 9,2-9,6 миллиона. Это, конечно, неприятно, но точно некритично.

Напомним, в 2020-м году российские компании сокращали производство до 8,5 миллиона баррелей в сутки, после чего довольно оперативно смогли обратно нарастить добычу. Соответственно, опыт резкого сокращения и последующего увеличения добычи у страны есть.

"Если предположить, что сокращение добычи все же произойдет, то мы действительно можем ожидать снижения денежных поступлений в госбюджет как за счет снижения налогов, так и за счет снижения прибыли российских компаний, - продолжает Александр Фролов. - Государство является крупным акционером и получает львиную долю дивидендов от ряда наших крупнейших нефтяных компаний".

Однако, отмечает он, государство подстраховалось на случай снижения добычи, увеличив налоговое давление на нефтегазовый сектор.

Напомним, в конце ноября президент РФ Владимир Путин подписал закон об увеличении налоговой нагрузки на нефтегазовую отрасль, благодаря которому объемы доходов российского бюджета в 2023-2025 годах повысятся более чем на 5,3 триллиона рублей. Тогда как в бюджете на 2023-й год запланированные нефтегазовые доходы по сравнению с текущим годом снижены на 2,73 триллиона (с 11,666 до 8,939 триллиона рублей).

"Соответственно, государство готовится к тому, что цены могут быть ниже, чем сейчас, и объемы поставок тоже могут быть ниже. А вот поступления денежных средств при этом должны быть примерно на прежнем уровне", - отмечает Александр Фролов.

Одним из определяющих факторов ближайшего будущего будет являться то, какие ответные меры примет Россия. Как заявил министр финансов РФ Антон Силуанов, подготовка ответа на потолок цен близится к завершению, после чего будет представлен общественности.

Отметим и заявление вице-премьера РФ Александра Новака, который достаточно четко и однозначно еще раз заявил, что Россия не будет продавать нефть по условиям ценового потолка. Даже если для этого стране придется сократить добычу.

Если за этим последует соответствующий указ президента России – вроде того, когда оплату газа недружественным странам перевели в рубли – тогда всем государствам, раздумывающим над принятием навязываемого ценового потолка, придется принять российские правила игры.

Запад сначала тоже долго ругался и спорил, убеждал всех вокруг и сам себя, что не будет платить России в рублях. В итоге страны ЕС прошли все стадии принятия и молча начали рассчитываться в российской валюте. А кто не начал и пошел судиться в Стокгольмский арбитраж (как финская Gasum) – тому суд сказал, что Россия права и это действительно форс-мажор, поскольку поставщик работает на основании действующего законодательства своей страны, поэтому – платите.

Появление такого указа президента теоретически могло бы, помимо оказания эффекта некоего отрезвляющего удара по сомневающимся странам, подтолкнуть цены на нефть вверх на фоне ожиданий рынка появления определенного дефицита "черного золота".

О прогнозах потерь

Спрогнозировать сейчас денежные потери российского нефтяного экспорта не представляется возможным по той причине, что невозможно предсказать, какими будут цены на нефть в следующем году.

Под силу это только Западу. Так, премьер-министр Эстонии Кая Каллас заявила, что потолок цен на уровне $60 за баррель позволит лишить Россию лишних $10 миллиардов дохода (вероятно, в год).

Непонятно, путем каких вычислений госпожа Каллас дошла до таких показателей, но что имеем.

На фоне того, что за 2021-й год Россия заработала на экспорте сырой нефти $110,1 миллиарда, а объем продаж по итогам этого года ожидается примерно на таком же уровне или даже выше – прогнозируемые эстонским премьером потери России выглядят неприятно, но не особенно критично.

Международное агентство Bloomberg ранее подсчитало, что потенциальные потери РФ из-за запрета на морские поставки в Европу составят $10 миллиардов в год, а после прекращения поставок по "Дружбе" в Польшу и Германию – еще $12 миллиардов.

Правда, как ранее сообщал "Коммерсантъ" со ссылкой на источники в польской и российской нефтяных отраслях, крупнейший польский нефтепереработчик Orlen уже подал заявку российской "Транснефти" на транзит 3 миллионов тонн "черного золота" в год. Министр иностранных дел Польши Збигнев Рау еще ранее заявлял, что разрыв долгосрочных контрактов сулит Orlen неустойкой.

Видимо, заявления о намерениях Польши прямо сейчас полностью отказаться от российской нефти были просто намерениями. Впрочем, как и в истории с потолком цен на нефть, когда Варшава несколько дней громче всех в Европе кричала, что ни за что не согласится на предельную цену на уровне $60, что нужно не более $30... А через несколько дней взяла, и согласилась на $60.

Да и в Германии с замещением российской нефти не все так гладко. Как в конце ноября заявил управляющий директор национализированного нефтеперерабатывающего завода РСК в Шведте (ранее более 50 процентов акций принадлежали "Роснефти") Ральф Шайрер, мощностей маршрута поставок альтернативной нефти через порт Росток недостаточно, чтобы обеспечить производство прежних объемов бензина, керосина и дизельного топлива.

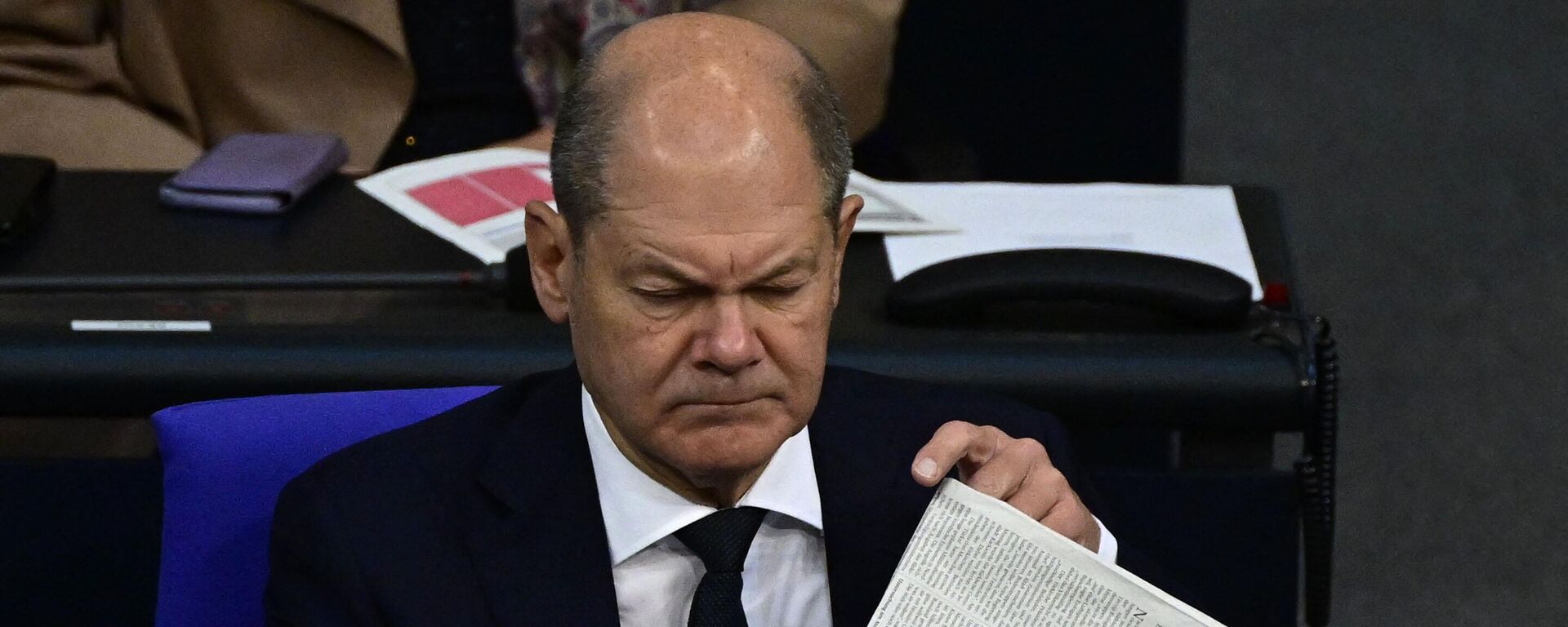

Мэр Шведта Аннекатрин Хоппе выразила надежду, что к началу следующего года (с которого канцлер ФРГ Олаф Шольц пообещал остановить любой импорт российской нефти) НПЗ будет загружен более чем на 50 процентов. Звучит не очень перспективно.

Надежду в Германии питают на дополнительные поставки через Польшу (которая сама, как указывалось ранее, собирается вернуться к российским поставкам) и из Казахстана.

Для понимания, в 2021 году Германия импортировала из России 27,74 миллиона тонн нефти, а Казахстан за тот же год всего экспортировал 67,6 миллиона тонн нефти (из которых Германия фактически ничего не получила). То есть, чтобы удовлетворить потребности Германии в замещении российской нефти, Казахстану придется нарастить добычу более чем на 40% к уровню 2021 года, что просто-напросто нереально.

О грядущих собственных потерях в Европе предпочитают особо не говорить.

"Не просто так Европа десятилетиями была ориентирована на поставки именно российских нефти и нефтепродуктов", - отмечает генеральный директор ООО "Независимое аналитическое агентство нефтегазового сектора" Тамара Сафонова.

Маржинальность переработки российской нефти по ее словам, поддерживала работоспособность европейских НПЗ. Теперь – под давлением эмбарго – Россия разворачивает свои поставки нефти в дружественные страны, в то время как загрузка европейских НПЗ будет осуществляться из стран Ближнего Востока, Африки и США.

"То есть, меняются глобальные цепочки поставок, более дорогостоящие ресурсы с завышенной стоимостью фрахта будут поступать на европейский рынок, что может наносить дополнительный экономический ущерб на фоне задач снижения стоимости производимого моторного топлива", - заключила эксперт.